伴隨連續兩個季度的盈利,市場似乎都在等待瑞幸重返納斯達克。

疫情對同賽道不同公司的差異影響可以有多大?瑞幸咖啡和星巴克中國就是很好的例子。

剛過去的Q2,瑞幸咖啡錄得32.98億收入,同比大增72.4%,“慘淡”的星巴克中國營收卻同比跌了40%,只有5.4億美元。

疫情之下,當你比對手的價格便宜近一倍,又覆蓋了更多的空白市場,差距就會在轉瞬之間拉開。如果照此趨勢,三季度瑞幸很可能在營收層面反超星巴克中國,坐穩國內咖啡第一的寶座。

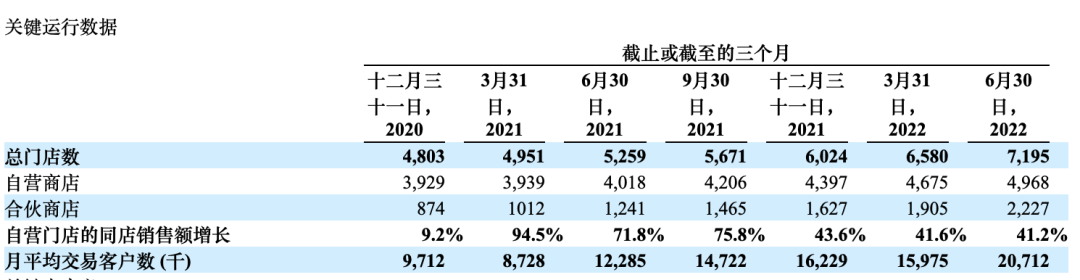

考慮到大環境,瑞幸的增長的確讓人驚訝。以自營門店為例,其單店的GMV增速達到41.2%,雖比去年同期有所下滑,但遠超星巴克中國,后者本季度的同店GMV大跌44%,創出歷史新高。

即使跨出咖啡賽道,瑞幸的業績同樣出眾。奈雪的茶在此前發布預告中,預估其上半年營收約20.2億~20.7億元,同比下滑5.43%~3.08%。

收入之外,瑞幸本季度的盈利也繼續改善,經調整后凈利潤為2.675億元,去年同期則為9200萬元,因為盈利帶來的所得稅支出也達到了1億人民幣。

疫情之下,二季度瑞幸還逆勢新開出了615家門店,比一季度還多出了近50家。截至二季度,瑞幸在全國共計有7195家門店(星巴克中國5761家),其中自營門店4968家,聯營門店2227家。

“財務造假”所帶來的負面效應也在慢慢解除。本季度,瑞幸與虛假交易及重組有關的虧損僅剩下2060萬元,環比大幅縮小。財報發布后,瑞幸管理層也在“造假”風波后,第一次召開了面向投資者提問的財報電話會。

包括董事長&CEO郭謹一、副總裁&門店負責人曹文寶、副總裁&產品負責人周偉明、CMO楊飛、首席戰略官Reinout等核定管理層都參與了電話會。財報發布后,瑞幸也宣布了新任CFO的任命,所有信號都在暗示,瑞幸離重返納斯達克的時間越來越近了。

受業績大超預期的影響,瑞幸在當晚的粉單市場大漲12%,報收15.6美金/股,逼近17美金的上市發行價。

用“逆勢增長”來形容瑞幸咖啡的二季報并不夸張,此前分析師對瑞幸本季度的收入預期普遍在26億元上下。

因為疫情,瑞幸在4、5月份平均每天要關閉900家左右的門店,按照投行的預估,瑞幸單季度的損失就在4億人民幣。據36氪未來消費了解,在疫情前,瑞幸上海門店的利潤率已經可以穩定在30%左右,是所有區域市場中表現最好的。

不過這似乎并沒有影響瑞幸整體的利潤率(或許是多數門店采用自提),本季度瑞幸自營門店的運營利潤率超過30%,同比大漲7%,達到歷史新高。

利潤率推高和漲價有關。去年 12 月,瑞幸咖啡數百家門店的外送飲品和自提飲品在原有價格基礎上上調了 3 元左右,目前單杯價格已經在15元上下。

不斷推出的新品也功不可沒。截至二季度,瑞幸于4月推出的椰云拿鐵已售出了超過2400萬杯,成為又一爆品。據內部人士透露,如今椰云系列占瑞幸營收的比重已經達到5%,超過了絲絨系列,占比最高的則是生椰系列的20%上下。

加盟門店的表現是本季度的另一亮點。

二季度,瑞幸來自加盟門店的收入達到了7.7億,同比大漲178.4%,占總收入的比重也逼近3成。這其中,原材料收入5.03億元,傭金分成1.05億。

與眾多開展加盟模式的零售企業不同,瑞幸并不收取加盟費,而是對每個加盟門店2萬元以上的銷售毛利進行階梯式抽成。在上個季度,這一收入為6610萬,到了本季度這一數字幾乎翻倍。

據了解,該抽成比例從10-25%不等,“毛利2萬元之下不抽成,2-3萬元部分抽取10%;3-4萬元的部分抽取15%,4-8萬元的部分抽取20%,>8萬元的抽取25%。”

二季度新增的615家門店中,近60%都屬于加盟門店,有11個新的二三線城市迎來了屬于自己的瑞幸咖啡門店,截至二季度瑞幸的加盟門店數已達2227家。

瑞幸自營和加盟門店數變化

此前有多位瑞幸加盟店長告訴36氪未來消費,自去年下半年起,瑞幸在有意控制加盟門店數的增長,“更看質量,而非數量,對選址和加盟店的經營也要求更高”。

但這一趨勢似乎正在打破——今年上半年瑞幸的新增門店數已經接近2021全年(1221家)的數量,光加盟門店就增長了600家。這也一定程度上助長了瑞幸的活躍用戶數,二季度其MAU達到了2070萬,同比大增68.6%。

郭謹一在財報會上也表示,未來疫情的不可預測性仍然很高,如果北京、上海、深圳等超一線城市繼續被疫情所困,瑞幸不排除將繼續加大對加盟門店的依賴。目前,瑞幸的直營門店覆蓋59座城市、加盟門店覆蓋231座城市。

平安證券在此前的研報也表示,目前國內一二線市場競爭激烈,中國咖啡市場能否實現突破很大程度上取決于下沉市場,伴隨瑞幸正式盈利,瑞幸的加盟生意或許會迎來新一輪高潮。

收入的高速增長也伴隨著費用的水漲船高。

二季度,瑞幸總運營費用近 30 億元,較去年同期增長超過一半,這其中銷售及市場推廣費用增長最多,直接從去年的7990萬增長至1.29億元。

不過與“造假”前的花銷無度相比,如今的瑞幸花錢效率明顯更高。總費用雖然增加,但占營收的比重卻下降了10%,銷售費用占凈收入的比例也下降了 0.3 %,這是在生產成本占比基本沒有變化的前提下發生的。

不過,原材料的漲價還是需要瑞幸管理層警惕。

二季度,瑞幸的材料成本達到了12.6億,同比暴漲65.7%,在此前的業績會上,星巴克中國區董事長王靜瑛也表示,對星巴克中國業績影響最大的就是通貨膨脹的壓力。

雖然美國C型咖啡期貨主力合約(03合約)自5月創下近10年來的最高水平后有所回落,但進入8月其價格仍然維持在高位,這影響了整個行業的利潤率。

美國C型咖啡期貨概覽

對于這個問題,郭謹一在財報會也給出了解答。據其透露,瑞幸第二家咖啡烘焙工廠——昆山工廠將在今年年底動工,設計產能3萬噸。此前,瑞幸投資的第一家烘焙工廠已經于2021年4月正式投產。對咖啡企業來說,自有烘焙基地拉長來看可以最大程度上壓低上游成本,釋放利潤。

按照投行預估,假如Q3不受疫情影響,預計瑞幸自營門店的經營利潤率將達到35%,這已經超過了星巴克單季度門店的最高利潤率水平,但按照現在的市值算,瑞幸的單店價值只有574萬人民幣(甚至不如上市前的一半),被大大低估。

伴隨業績的大幅改善,瑞幸也基本擺脫了“造假”的陰霾。在3月成功完成解除臨時清盤后,本季度其與虛假交易及重組有關的虧損僅有2000萬出頭,在下一季度這一數字將基本歸0。

更早前,瑞幸發布采用新的董事會任期并任命四名新董事的公告,表示將在下次會議上重新任命每位董事,且對重新任命的董事和未來任命的董事實施兩年任期制,以進一步改善公司治理。

伴隨連續兩個季度的盈利,市場似乎都在等待瑞幸重返納斯達克。

本文轉載自36氪未來消費,作者:董潔

掃碼查看更多詳情

掃碼查看更多詳情